Asuntosijoittamisen kannattavuus paranee

Asuntosijoittamisen kannattavuus paranee

Korkojen nousu on kiusannut erityisesti velkavivulla operoivia asuntosijoittajia jo pitkään, mutta nyt on näkyvissä valoa tunnelin päässä.

Euribor-korot ovat tulleet huipputasoista merkittävästi alaspäin. Aivan viime päivinä lasku on ollut poikkeuksellisen hurjaa, kun 12 kuukauden euribor puhkaisi jo 3,2 % rajan. Korkeimmillaan 12kk euribor oli n. 4,2 % tuntumassa ja tänä vuonna se on liikkunut pääosin 3,5–3,7 % välissä.

Yleisimpiä euriboreja vähemmälle huomiolle ovat jääneet pidemmät kiinteät korot, joita voi yhtä lailla käyttää asuntosijoittamisessa. Koska ennusteet indikoivat edelleen korkojen laskuja pitkin ensi vuotta, pitkät korot ovat selvästi alhaisemmalla tasolla kuin 3-12 kuukauden euriborit. Kun 12kk euribor on tällä hetkellä n. 3,2 %, saa esim. viiden vuoden kiinteän koron n. 2,7 tasolle (+marginaali).

Pankin marginaalin jälkeen asuntosijoittajien on siis mahdollista saada lainaa tällä hetkellä jopa n. 3,5 %:n kokonaiskorolla. Tämä hinnoittelu mahdollistaa velkavipua käyttäville asuntosijoittajille jo huomattavasti korkeammat oman pääoman tuotot kuin 4,5–5 %:in korolla.

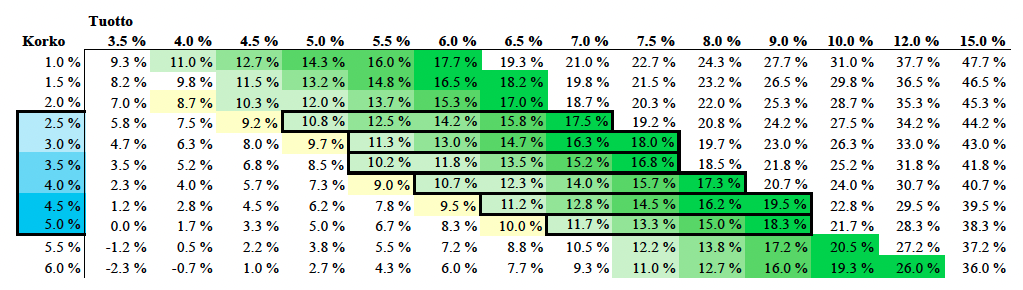

Alla on laatimani taulukko, johon on laskettu oman pääoman tuottoprosentteja eri vuokratuotto- ja korkoprosenteilla käyttämällä melko tyypillistä 70 % velkavipua. Esimerkiksi 7 %:in vuokratuoton asunto tuottaa omalle pääomalle 15,2 %. Jos korko olisi 5 %, tuotto omalle pääomalle olisi vain 11,7 %. Näin ollen korkojen laskulla on merkittävä positiivinen vaikutus asuntosijoittajan oman pääoman tuottoon.

Olen pyrkinyt hahmottelemaan taulukkoon eri väreillä sijoittajien tuottovaatimuksia eri korkotasoilla. Oman pääoman tuottoprosentti ei toki ole ainoa vuokratuottoon painottavan asuntosijoittajan tärkeä tunnusluku, mutta usein tietyn vähimmäistason tai kriteerien on täytyttävä, jotta sijoitus on riittävän tuottava.

Vaalean keltaisella pohjavärillä on mielestäni taso, joka ei ole sijoittajille riittävän kiinnostava. Esimerkiksi, jos korko on 4 %, ja vuokratuotto 5,5 %, oman pääoman tuotoksi muodostuu vain 9 %. Kun tuoton ja koron välissä ei ole riittävän suurta eroa, ei tuotto täytä useimpien sijoittajien vaatimuksia ja asuntokaupat jäävät niillä luvuilla useimmiten syntymättä.

Uudiskohteet eivät ole asuntosijoittajia kiinnostaneet pääosin juuri tämän vuoksi. Vuokratuotot ovat uudiskohteisssa tyypillisesti alle 5,5 % ja korko on ollut yli 4 %, jolloin oman pääoman tuotto on jäänyt liian heikoksi.

Vaalean vihreällä pohjavärillä on n. 10–12 % oman pääoman tuottotaso, jolla asuntosijoittajat voivat olla kiinnostuneita esim. laadukkaista sijoitusasunnoista. Kun koron ja vuokratuoton välinen ero suurenee, esim. korko 4 % ja vuokratuotto 9 %, oman pääoman tuotto nousee jo yli 20 %:in, joka on jo lähes kaikkien asuntosijoittajan mieleen. Nollakorkoaikana vajaan 7 %:in tuotto riitti vastaavaan oman pääoman tuottoon.

Mitä suuremmaksi oman pääoman tuotot muodostuvat, sitä enemmän markkina vetää asuntosijoittajia puoleensa. Korkojen laskun myötä on hyvä huomioida, että korkeisiin oman pääoman tuottoihin pääsee asuntosijoittamisella kiinni jo nykyisillä korkotasoilla.

Korkojen laskun merkitys kassavirtaan

Oman pääoman tuotto on yksi asuntosijoittajille merkittävä tunnusluku, mutta niin on myös kassavirta. Sen merkitys korostui korkojen noustessa, kun moni sijoitusasunto muuttui kassavirtanegatiiviseksi. Asuntosijoittamisessa hyvänä peruspilarina on, että kassavirta olisi positiivinen.

Sijoitusasuntojen kassavirroissa on myös korkojen laskun myötä tapahtunut merkittäviä muutoksia parempaan päin. Esimerkkinä:

60.000 € laina

18v laina-aika

Annuiteettilaina

Asunnon vuokra 550€

Vastike 150€

Tuotto 400€/kk

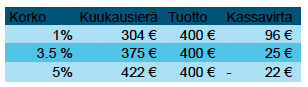

Alla oleva taulukko kuvaa tilannetta, jossa asunnon korko on nollakorkoaikana ollut 1 %, lainan kuukausierä 304€ ja kassavirta (ennen mahdollisia veroja) 96€ positiviinen. Korkojen nousun myötä 5 %:iin, kassavirta on muuttunut -22€ negatiiviseksi. Nykykorkotilanne (3,5%) on kuitenkin kääntänyt kassavirran jälleen positiiviseksi (+25€). Nykyisellä korkotasolla moni sijoitusasunto muuttuukin pian taas kassavirtapositiiviseksi.

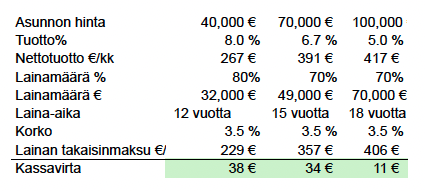

Alla olevaan taulukkoon on laskettu kolmen erityyppisen sijoitusasunnon kassavirtoja. Laskelma ei huomioi mm. mahdollisia tyhjiä kuukausia, remontteja tai veroja, jotka mahdollisesti heikentävät kassavirtaa (esim. veroihin vaikuttaa merkittävästi se, että onko kohteessa verovähennyskelpoista yhtiölainaa). Toisaalta taas kassavirtaa saa parannettua esim. laskemalla lainamäärää tai pidentämällä laina-aikaa.

Taulukon sanoman voisi tiivistää, että nykyisellä korkotasolla ja tavanomaisilla vuokratuotoilla pääseekin taas aika helposti positiiviseen kassavirtaan. Korkojen laskulla on siis merkittävä positiivinen vaikutus asuntosijoittajien kassavirtoihin.

Vähäinen uudistuotanto parantaa vuokramarkkinaa ja nostaa asuntojen hintoja

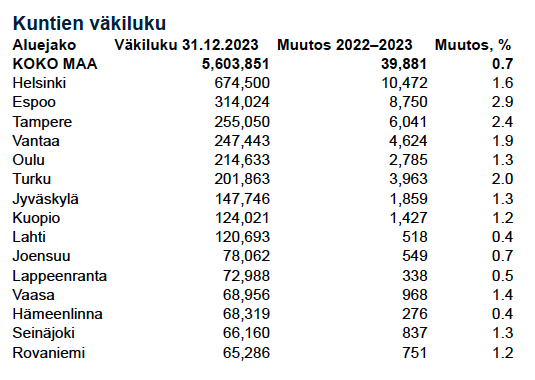

Uudistuotanto on ollut korkojen nousun myötä hyvin jäissä. Uusia kohteita aloitetaan tällä hetkellä hyvin vähän. Vuokramarkkinan kannalta se tarkoittaa, että muuttovoittoalueilla vuokra-asuntojen tarvitsijoita tulee enemmän kuin asuntoja tehdään lisää eli kysyntää tulee enemmän kuin tarjontaa. Tämä on hyvin terve korjausliike vuokramarkkinoilla, koska tilanne oli paikoitellen pitkään niin, että asuntoja tehtiin enemmän kuin kysyntää tuli vuosittain lisää.

Monissa kaupungeissa tarjolla olevien vuokra-asuntojen määrä onkin kääntynyt tai tulee kääntymään pian laskuun. Se taas mahdollistaa vuokrien nostamisen. Asuntosijoittajat eivät ole saaneet inflaatiota vietyä vielä täysimääräisesti vuokriin ja itse uskon siihen, että vuokrat tulevat nousemaan tuntuvasti lähivuosien aikana.

Vuokramarkkinan osalta pk-seutu poikkeaa monesta muusta kaupungista. Siellä on tällä hetkellä eniten ylitarjontaa vuokra-asunnoista. Toisaalta taas muuttovoitto on siellä vahvaa ja tilanne tulee kohenemaan varmasti, mutta siinä kestänee hieman pidempään kuin monessa muussa kaupungissa.

Merkittävää määrää uusia vuokra-asuntoja ei tule tarjolle käytännössä mihinkään markkinaan vähintäänkään kahteen vuoteen, koska uusia hankkeita käynnistetään tällä hetkellä niin vähän eikä viitteitä tilanteen nopeaan muuttumiseen ole havaittavissa. Todennäköisesti vuokramarkkina tulee siis paranemaan asuntosijoittajan näkökulmasta kaikilla muuttovoittoalueilla monta seuraavaa vuotta.

Korkoennusteet tuleville vuosille liikkuvat 2–2,5 %:in paikkeilla eli marginaalin kanssa n. 3–3,5 % tasolla. En näe, että tällaisella korkotasolla asuntosijoittajat kiinnostuisivat isossa kuvassa uudiskohteista, joissa tuotot ovat tyypillisesti 3,5–4,5 % välissä. Yhtälö ei vain oikein toimi asuntosijoittajille, joten uudisrakentaminen voi pysyä kohtuullisen matalalla tasolla vielä pitkään. Asuntosijoittajilla on kuitenkin ollut merkittävä rooli uudistuotannon aloitusten suhteen.

Tämä olisi aika positiivinen asia, koska vuokrat todennäköisesti nousisivat ja samalla nousisivat asuntojen hinnat. Jos esimerkiksi asunnon vuokra ja nettotuotto nousee 20€/kk eli 240€ vuodessa ja asunto arvostetaan 6,5 %:in tuottovaatimuksen perusteella, nousee asunnon arvo lähes 3.700€. Vuokrien kehityksellä on siis merkittävä vaikutus asuntosijoittajan kokonaistuottoon. Vaikutus tulee sekä suoraan vuokratuoton/kassavirran, mutta myös vahvasti asunnon arvonkehityksen kautta.

Hyödynnä ylilyöntejä

Korkotaso ymmärrettävästi vaikuttaa asuntojen tuottovaatimuksiin ja sitä kautta hintoihin. Ylilyöntejä sattuu kuitenkin molempiin suuntiin.

Nollakorkoaikana lainan hintana ollut pelkkä marginaali esim. 1 % johti siihen, että jopa 3–4 %:in vuokratuotot täyttivät monien toimijoiden oman pääoman tuottotavoitteen (n. 10 %) ja sitä kautta aiheutti hintojen voimakkaan nousun erityisesti pk-seudun kiinteistömarkkinaan. Pidin tuottovaatimustasoja aivan liian alhaisina emmekä onneksi lähteneet tähän kilpajuoksuun mukaan, koska siinä olisi käynyt huonosti.

Kun 12kk euribor oli korkeimmillaan n. 4,2 %:ssa eli lainan hinta oli marginaalin kanssa esim. 5,2 %, pitäisi kohteen tuoton olla n. 7 %:ia, jolla päästäisiin samaan n. 10 %:in oman pääoman tuottoon. Se tarkoittaisi käytännössä sitä, että jos kohde hinnoiteltiin ennen 3,5 %:in ja sitten 7 %:in tuoton mukaan, kohteen arvo olisi puolittunut.

Hinnat eivät ole todellisuudessa puolittuneet, mutta tämän takia alettiin puhumaan, että sijoittajien excelit olivat ”rikki”. Ongelma oli kyllä alun perin jo siinä, että lainan korkokulut laskettiin liian alhaisina, jolloin hyväksyttiin kestämättömän alhainen tuottotaso.

Korkojen ollessa alhaalla sijoittajat olivat valmiita hyväksymään liian alhaisia tuottotasoja, mutta nyt korkojen ollessa korkealla on käynyt hieman toisinpäin, tuottovaatimukset ovat olleet jopa liian korkealla. Se johtuu, ainakin monilla piensijoittajilla, siitä että katsotaan pelkkiä lyhyitä korkoja. Asiaa olisi kuitenkin hyvä tarkastella siitä näkökulmasta, että mikä on arvioitu keskikorko esim. 5–10 vuoden sijoitusperiodille. Tämä keskikorko ei elä lyhyiden korkojen muutoksista niin voimakkaasti eikä sitä kautta vaikuta myöskään tuottovaatimuksiin yhtä paljoa.

Esimerkiksi tällä hetkellä 5 tai 10 vuoden kiinteän koron saa kuluttaja-asuntosijoittajana n. 3,5 % prosentin hinnoittelulla, jolloin tämä taso toimii määrittävänä tekijänä, että minkälaista tuottoa asunnolta haetaan, jotta sijoitus on riittävän kannattava.

Nykyisessä markkinassa virhe tulee helposti niille asuntosijoittajille, jotka tuijottavat vain lyhyitä korkoja. Kolmen kuukauden euribor on tällä hetkellä esim. n. 3,6 % + marginaali = 4,6 % kokonaiskorko sijoittajalle. Tämä korkotaso voisi edellyttää joillekin asuntosijoittajille esim. minimissään 8 % vuokratuottoa, mutta silloin kohteen muut laadulliset kriteerit eivät välttämättä täyty eikä sopivaa ostettavaa löydy.

Kun korko onkin jo muutaman kuukauden kuluttua alhaisempi, sijoittajalle riittäisi nyt jo 7,5 % vuokratuotto. Kun lyhyet korot laskevat, asuntojen hinnat ovat todennäköisesti jo nousseet, tuotot laskeneet ja hyvistä tilaisuuksia saattaa myöhästyä. Katso siis pidempiä korkoja ja sido lainasi niihin tai määrittele niiden pohjalta arvioitu lainan keskikorko, jota käytät laskelmissasi.

Korkojen laskiessa myös tuottovaatimukset laskevat ja se nostaa asuntojen arvoja hyvinkin merkittävästi. Esimerkiksi nykytilanteessa asunnon tuottovaatimus voi olla 7 %:ia, mutta korkojen laskiessa tuottovaatimus voi laskea 6 %:in tuntumaan. Jos asunnon nettotuotto on ollut esim. 5.000€, asunnon hinta nousee n. 71.400€ -> 83.300€ (lähes 17%). Tässä veneessä olen asuntosijoittajana mielelläni kyydissä.

Tuottovaatimusten muutoksilla on siis hyvin merkittävä vaikutus asuntojen hintoihin ja asuntosijoittajan kokonaistuottoihin. Mielestäni parempi tilanne on ostaa asunto silloin, kun asuntojen hinnat ovat alhaalla ja korot sekä tuottovaatimukset korkealle verrattuna siihen tilanteeseen, että asuntojen hinnat ovat korkealla ja korot sekä tuottovaatimukset matalalla. Ensimmäisessä tapauksessa vuokratuotot saattavat kuihtua, jos asuntojen arvot laskevat kun jälkimmäisessä saat vuokratuottojen päälle mahdollisen arvonnousun.

Esimerkiksi Porvoon ja Jyväskylän myyntikohteissamme on ollut todella korkeat tuotot. Porvoon kohde on linjasaneerattu ja asuntoja myydään 8 % tuotoilla. Jyväskylän kohde on laajasti saneerattu ja asuntoja myydään n. 7,5 % tuotolla. Nämä ovat epätyypillisen korkeita tuottoja kohteista, joissa taloyhtiöt ja asunnot ovat hyvässä kunnossa. Molemmissa kohteissa tuottovaatimustasot voivat tulla korkojen laskiessa jopa prosenttiyksikön alaspäin, joka nostaisi asuntojen hintoja jopa 10-15 %.

Yhteisvaikutus mahdollistaa uskomattoman korkeat tuotot

Edellä on käyty läpi yksittäin eri tekijöitä, joilla on toteutuessaan positiivisia vaikutuksia asuntosijoittajille. Erityisen mielenkiintoista on se, että näiden tekijöiden yhteisvaikutus voi olla todella merkittävä. Jos samaan aikaan vuokratuotto kasvaa, tuottovaatimus laskee ja käytetään järkevästi velkavipua, asuntosijoittajat saavat parhaimmillaan uskomattoman korkeita tuottoja.

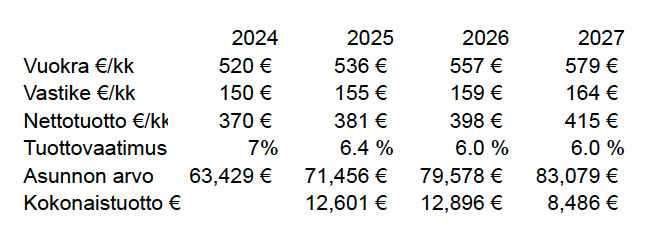

Alla olevaan taulukkoon on laskettu skenaario, jossa vuokrat ja vastikkeet nousevat vuosittain 3% ja tuottovaatimus laskee korkojen laskiessa 7 %:sta 6 %:iin.

*Vuokrat ja vastikkeet +3% vuodessa. Kokonaistuotto sis. vuokratulot ja arvonnousu.

Yhtälöstä tulee hyvin tuottoisa. Jos esimerkkiasunnon joko omistaa tai ostaa nyt käyttämällä omaa rahaa 20.000€ ja ottamalla pankkilainaa reilu 40.000€, on tuotto omalle pääomalle esim. ensimmäisenä vuonna yli 50 %. Se kuulostaa aika huimalta, mutta tällaisia korkeita tuottoprosentteja on mahdollista saada asuntosijoituksista useamman eri tekijän yhteisvaikutuksena.

Taksikuskit eivät nyt puhu asuntosijoittamisesta – ja siksi on hyvä aika ostaa

Yleinen sanonta on, että kun taksikuskit tai parturit alkavat puhumaan esim. asuntosijoittamisesta, on markkina kuumimmillaan ja on hyvä aika myydä. Silloin mediasta voi usein myös lukea paljon tarinoita onnistuneista (asunto)sijoittajista.

Entä mitä mediassa kirjoitetaan silloin, kun on hyvä aika tehdä asuntosijoituksia? Esimerkiksi asuntojen hintojen ja kauppamäärien laskusta tai että vuokralla asuminen onkin kannattavampaa kuin omistusasuminen. Kaikkia näitä kirjoituksia ja puheita on ollut viime aikoina esillä.

Asuntosijoittaminenkin on syklistä. Nollakorkoaikana se oli hyvin kannattavaa, viimeiset pari vuotta on tullut lunta tupaan, mutta seuraavat vuodet voivat olla taas todella tuottoisia. Mielestäni koville tuotoille on korkea todennäköisyys ja silloin on kannattavaa panostaa isosti.

Hyvinä aikoina riskeihin ei välttämättä kiinnitetä riittävästi huomiota, mutta huonoina aikoina negatiivisille asioille annetaan usein liikaa painoarvoa eikä välttämättä nähdä tulevaisuuden potentiaalia.

Parhaat tuotot, niin pörssissä kuin asuntomarkkinassakin, tehdään silloin, kun on mahdollisuus ostaa halvalla. Ja juuri nyt sellainen tilanne on päällä. Tämä tuntuu sijoittajilta unohtuvan, vaikka sen tatuoisi jokaisen otsaan. Hyvin korkeita tuottoja tehdään epätavallisilla teoilla silloin, kun iso massa ei ole vielä markkinoilla mukana. Kun muut pelkäävät, itse pitää toimia.

Vastaa

Vuokrasopimuksen purkaminen vuokranantajan toimesta – tärkeät huomioitavat asiat ja käytännön vinkit

Yleisin vuokrasopimuksen purkamiseen johtava syy on vuokralaisen vuokranmaksun laiminlyönti. Vuokralaisen tulee maksaa vuokra sovitun aikataulun mukaisesti, ja mikäli vuokra jää maksamatta, on vuokranantajalla on oikeus ryhtyä toimenpiteisiin.

Vuokrankorottaminen – Millä perusteella voi korottaa vuokraa?

Pidä sijoitusasuntosi vuokra ajan tasalla – tiedä, milloin ja miten vuokraa voi korottaa oikein.

Älä syytä säätä, jos tuulipuvussa tulee kylmä

Kaikkien asuntosijoittajien ja asuntosijoittajiksi aikovien olisi syytä ottaa tästä tapauksesta opikseen.

Kasvua kohti – Christian Carpelan tarina

Christian Carpelan on turkulainen nuori asuntosijoittaja, joka osti ensimmäisen sijoitusasuntonsa jo 18-vuotiaana. Häntä kiehtoo asuntosijoittamisen konkreettisuus ja mahdollisuus vaikuttaa itse tuottoihin. – Lue asiakastarina.

Hei. Onko teillä tulossa asuntoja myyntiin Lappeenrannasta lähiaikoina?

Hei ja kiitos viestistäsi!

Tällä hetkellä ei valitettavasti ole tiedossa, että Lappeenrannasta olisi tulossa asuntoja tarjolle. Tilanteet elää kuitenkin tiuhaan tahtiin, joten kannattaa käydä välillä kurkkailemassa myyntisivua tai liittyä sähköpostilistalle, jos et vielä ole.

Mukavaa viikon jatkoa!

T. Iida-Elina Isberg, Sijoitusasunnot.com

Kiitos erinomaisesta kirjoituksesta, joka antoi vahvistusta omaan ajatteluun! Tämänsuuntaisia kehityskulkuja olen itsekin mielessäni hahmotellut. Avasit ja perustelit asiaa kattavasti ja ymmärrettävästi.